该组合由 AI 原生的原语引擎驱动,策略逻辑透明可组合,可被 AI 理解、优化与生成。

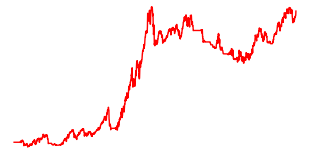

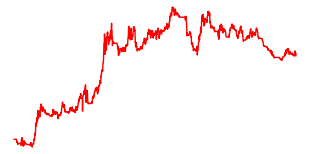

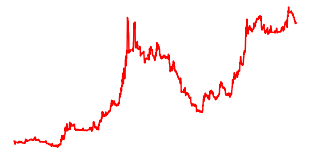

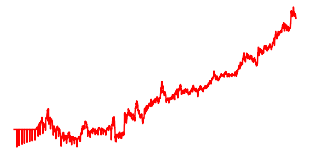

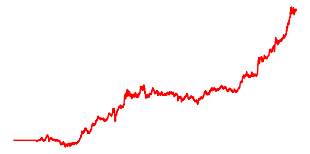

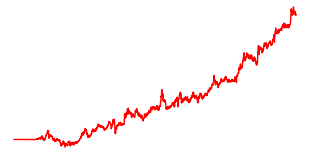

全球投资组合

理解策引的投资策略体系

策略决定“何时买卖”,组合整合“策略 + 资金管理”,构建可执行的系统化投资方案

涵盖代码策略、原语策略与 AI 多因子策略三大体系

代码策略

专业实现的经典量化策略,适合复杂有状态的交易逻辑,经过历史数据验证

原语策略

无代码定制策略,采用模块化技术指标组装,支持回测与参数优化

AI多因子策略NEW

融合基本面、技术面、新闻与宏观信号,用大模型进行多因子决策与动态调仓

投资策略组合

共 6 种策略AI大模型策略

3 个组合使用大语言模型和提示词分析市场信息,自动做出投资决策的创新策略

【交易策略】AI大模型策略:这是一个探索性的前沿投资策略,供学习和了解AI在投资领域的应用。通过人工智能大模型分析海量市场数据,生成投资参考建议。AI会综合分析技术指标、基本面数据、市场情绪等多维信息,模拟专业分析师的研究过程。系统自动收集K线形态、财务报表、估值指标等数据,通过深度学习识别潜在的投资参考点,生成具体的操作建议供用户参考。这种信息整合分析方式为投资者提供了新的研究视角,帮助在复杂市场环境中进行更全面的分析,适合希望探索AI辅助投资研究的学习者。

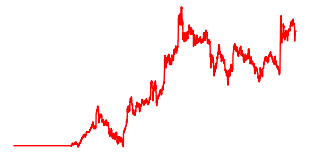

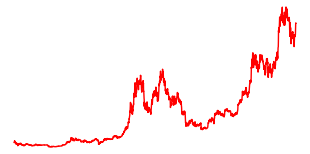

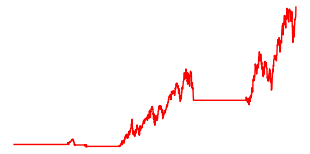

买入持有策略

6 个组合长期持有优质资产的经典投资策略,适合稳健型投资者

【交易策略】买入持有策略:这是一个用于定投收益分析的演示策略。每天都会产生买入信号,需要配合FixedInvestmentStrategy等资金策略使用,由资金策略决定是否有足够资金执行买入。注意:此策略仅用于定投分析演示,不建议用于实际交易组合。

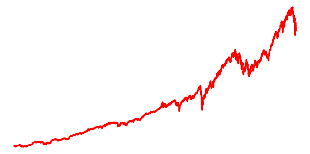

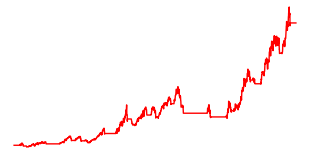

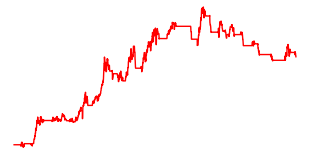

吊灯止损均线策略

9 个组合结合移动平均线和吊灯止损的趋势跟踪策略,有效控制风险

【交易策略】Chandelier止损均线策略:结合技术指标生成交易信号。使用ATR(平均真实波幅)的Chandelier止损点来确定趋势方向和止损位置,配合移动平均线确认趋势。这个策略负责市场趋势判断和止损信号的生成,需要配合资金管理策略来确定具体的持仓量。

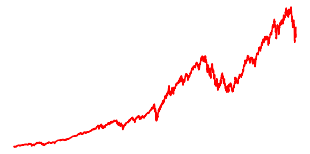

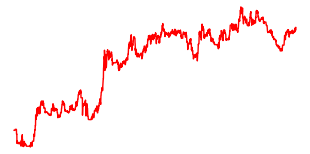

双均线策略

7 个组合经典技术分析策略,通过短期和长期移动平均线的金叉死叉信号捕捉价格趋势,过滤短期噪音,适合中长期投资

【交易策略】双均线策略:通过短期(如10日)和长期(如30日)移动平均线的交叉生成交易信号。当短期均线向上穿越长期均线时产生买入信号(金叉),向下穿越时产生卖出信号(死叉)。这个策略专注于市场趋势的判断,需要配合资金管理策略来决定每次交易的资金量。

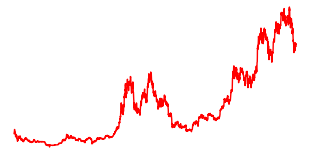

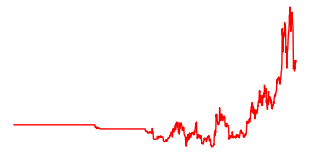

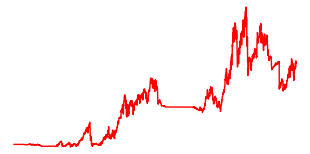

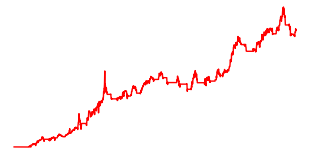

动量轮动策略

2 个组合基于动量因子在不同资产间轮动配置的量化策略

【交易策略】动量轮动策略:通过计算各标的的历史动量指标来选择表现最强的资产进行投资。策略会在每个周期结束时评估所有可选标的的历史价格动量(涨幅表现),并将资金配置到动量最强的标的上,当其他标的的动量超过当前持有标的时进行调仓。此策略能够捕捉市场中强势上涨的资产,适用于多品种之间的轮动投资,特别适合ETF等不同市场主题的轮动。需要配合资金管理策略来决定每次交易的资金量。

目标权重策略

7 个组合【交易策略】目标权重策略:为投资组合中的每个资产设定固定的目标权重比例,通过定期再平衡将资产配置恢复到目标权重。策略在设定的再平衡周期(年度、季度或月度)或当资产权重偏离目标超过设定阈值时触发再平衡操作。这是一种经典的资产配置策略,适合长期投资和多元化资产配置,如60/40股债组合、Harry Browne永久组合等。需要配合再平衡资金策略使用。

创建原语策略组合

无代码原语策略系统(高级功能)

无需编程,通过技术指标模块化组合创建专属投资策略。原语策略系统提供可视化编辑器、策略模板与AI协作工作流,适合进阶用户进行策略研究与迭代优化。

创建原语策略组合

使用原语策略 DSL 定义投资逻辑,配置参数后运行回测,创建属于你的系统化投资组合。支持技术指标、仓位管理、止损止盈等完整策略要素。

📚 想深入了解原语策略系统?前往原语策略文档学习完整语法和最佳实践

策略分析与投资研究

策略跟踪与分析服务

策引提供多种投资策略的深度分析和跟踪服务。当您关注某个投资组合后,我们会定期为您提供该策略的分析报告,包含策略执行情况、市场环境分析和投资研究参考。这些分析内容旨在帮助您更好地理解投资策略的运作机制,为您的投资研究提供数据支持和决策参考。

策略分析报告示例

了解我们的策略分析报告包含哪些内容

分析报告主要内容

常见问题

核心理念与参考

构建投资体系的关键因素是什么?如果本金不多该如何开始?

成功的投资通常涉及两大核心因素:

- 交易系统: 一个经过验证的量化交易系统有助于投资者系统性地进行决策,减少情绪干扰。

- 本金积累: 充足的本金是提升投资收益潜力、进而改善生活质量的重要基础。

这两者都需要时间积累。"策引"旨在提供信息和工具,以辅助用户构建自己的交易认知,节省时间以专注于本金的积累。

我们认为,无论本金多少,尽早开始学习和实践对积累投资经验是有益的。小资金同样可以用于验证策略逻辑和建立交易纪律。

为何平台关注指数ETF投资,而不是个股或主动型公募基金?

指数ETF作为被动投资工具,具有一些值得关注的特点:

- 指数ETF vs 个股: 指数本身是一篮子股票,具有天然的分散性,这有助于降低个股可能出现的"黑天鹅"事件、停牌、流动性不足等非系统性风险。对于量化策略而言,标的的稳定性和流动性至关重要。

- 指数ETF vs 主动型公募基金: 主动型基金的盈利模式可能使其在市场高点大量发行产品,这或增加投资者在高位入市的风险。此外,核心基金经理的变动也可能为基金的未来表现带来不确定性。指数ETF则规则透明,适合量化策略回测。

策引和市面上的量化软件或跟投服务有何不同?

我们的定位和特点在于:

- 侧重组合风险评估: 相较于专注于单一策略回测的量化软件,我们更关注投资组合的整体风险与回报分析,包括夏普比率、最大回撤、Calmar比率等多维度风险指标。

- 定位信息辅助工具:我们的目标是提供客观的数据和信息,辅助用户建立并遵守自己的交易纪律,而非推动交易。产品与用户的利益是一致的。

- 透明的策略逻辑:我们采用相对灵活、旨在适应市场变化的趋势跟踪策略,并提供透明的风险评估信息和完整的回测数据。

- 系统化信息参考:我们相信基于数据的系统化分析,有助于减少个人情绪和认知偏差对投资决策的潜在影响。

组合选择与操作参考

如何参考信息选择投资组合?是否需要订阅多个组合?

组合选择参考:用户可根据自身的风险承受能力和投资经验进行参考。

- 风险偏好较低者:可关注"A股全球"或"美股全球"等风险分散性更广的全球资产配置组合。

- 有一定经验者:可关注行业板块更丰富的"A股1号"或"美股2号"等多元化ETF组合。

- 风险承受能力较高者:可关注含杠杆ETF的"美股1号"、"美股3号"等高波动策略组合。

关于订阅多个组合:同一市场内的多标的组合(如A股1号、A股3号)策略可能相似,订阅多个容易产生信号冲突。但单标的组合(如A股2号-创业板、美股3号-TQQQ)策略独立,可以同时参考多个,实现更灵活的风险管理。跨市场配置(如A股+美股+加密币)也是分散风险的有效方式。请用户根据自身资金规模和风险偏好独立判断。

我中途订阅,组合已持仓的标的该如何处理?

这是一个典型的建仓期决策问题,核心原则是:保持个人交易决策与所参考策略的一致性。

一种参考思路是:耐心等待您关注的标的下一次出现"买入"信号时,再结合自身判断决定是否买入。对于策略显示"持有"的标的,追高买入可能带来额外风险,不符合趋势跟踪策略的逻辑。

重要提示:投资决策应独立做出。一旦决定参考某个量化策略,后续的卖出决策若能与该策略的"卖出"信号保持一致,是维持策略一致性的关键。所有投资决策的风险由用户自行承担。

组合数据是回测还是实盘?回测和真实交易有何差异?

所有组合展示的均为基于历史数据的回测模拟结果,其目的在于信息展示和策略逻辑验证。

重要免责声明:所有历史数据和回测结果不代表真实收益,亦不作为对未来表现的预测或保证。本平台所有内容不构成任何形式的投资建议。投资有风险,入市需谨慎,用户应独立做出投资决策并自行承担风险。

量化策略回测与真实交易的主要差异包括:

- 滑点与流动性:回测无法完全模拟真实市场的流动性变化和交易滑点,极端行情下可能存在无法成交的风险。

- 费用与分红:为简化计算,模拟交易通常会忽略交易费用和持仓分红等因素,实际收益会受这些因素影响。

- 策略过拟合风险:任何基于历史数据的量化策略都存在过拟合风险。我们倾向于采用逻辑简单、参数较少的趋势跟踪策略,以降低该风险,但无法完全避免。

为何不提供自动化交易?标的池是否支持自定义?

自动化交易:目前产品策略基于日线级别,交易频率不高(趋势跟踪策略特点)。同时,自动化交易涉及复杂的技术和合规风险,因此暂不提供。

自定义标的池:不仅支持自定义标的池,原语策略功能还支持自定义交易策略参数,方便用户根据自己的需求进行调整和回测验证。

策略与信号解读

量化策略是如何设计的?为何展示的胜率不高?

我们的策略设计基于公开的市场理论和资金管理方法,并经过历史数据进行回测验证。

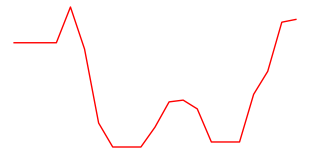

策略核心是趋势跟随,而非预测拐点。这意味着:

- 目标是"截断亏损,让利润奔跑":趋势跟踪策略旨在抓住市场的主要趋势,而非短期波动,因此可能产生多次小额的试错成本。这是趋势跟踪策略的典型特征。

- 关注长期盈亏比,而非短期胜率:此类策略的特点通常是胜率不高(30%-40%),但力求在抓住趋势时获得较高的潜在收益(盈亏比2:1或更高),以覆盖多次试错的成本。高盈亏比是影响长期收益的关键因素。

关于量化策略的通用知识,可查阅 小白的交易之路 等公开资料作为参考。

交易信号中的状态(买入/卖出/持有/空仓)是什么意思?

这些状态仅为策略在特定时点对历史数据的回测结果,含义如下:

- 买入:指策略显示,在此前回测节点未持仓,而在当前节点出现了符合策略的开仓信号。

- 卖出:指策略显示,在此前回测节点为持仓状态,而在当前节点出现了符合策略的平仓信号。

- 持有:指策略显示,在此前回测节点已开仓,而在当前节点未出现平仓信号,趋势仍在延续。

- 空仓:指某个标的在当前策略回测下,无持仓且未出现开仓信号,等待下一次买入机会。

当参考买入信号时,该如何考虑资金分配策略?

不同组合展示了不同的历史资金管理策略模型,仅供参考。例如:

- 多标的组合(百分比模型):单个标的在历史回测中最多占用特定比例资金(如20%),实现风险分散。

- 单标的组合(全仓模型):回测中一旦出现买入信号,即投入全部可用资金,完整捕捉趋势。

用户应在充分理解不同资金管理模型风险的基础上,独立制定并执行完全符合自身风险承受能力的资金策略。合理的仓位管理是量化投资成功的关键因素之一。

交易提醒邮件何时发送?节假日如何处理?

邮件提醒功能会在每个交易日开盘前发送相关信息,付费会员可在组合详情页进行订阅。

- A股市场:北京时间周二至周六早上9点左右(因为周一对应上周五收盘)。

- 美股市场:北京时间周二至周六下午4点左右。

- 加密币市场:每日北京时间中午左右(7x24小时市场,但策略基于日线)。

节假日处理:在非交易日,系统会基于最近一个交易日的数据生成信号,作为下一个交易日的信息参考。

平台对比与定位

策引和TradingView有什么区别?哪个更适合ETF投资?

核心定位不同:

- TradingView:专业的图表分析和看盘软件,支持Pine脚本编程开发技术指标和策略。适合需要自定义技术分析、多市场看盘(股票、期货、外汇、加密货币)的交易者。需要一定编程能力。

- 策引:专注于ETF组合的长期风险管理工具。不需要编程,通过原语引擎 + AI辅助快速构建和回测ETF投资组合。侧重组合整体表现(夏普比率、最大回撤、Calmar比率等)而非短期交易信号。

选择建议:如果您是做短线交易、需要复杂技术分析或交易多种资产类别(期货、外汇等),TradingView更合适。如果您专注于ETF长期投资、希望系统化管理组合风险且不想学习编程,策引是更好的选择。

策引和聚宽、米筐等量化开发平台有什么不同?

目标用户和使用场景完全不同:

- 聚宽/米筐/优矿:面向量化策略开发者的平台。提供Python API、历史数据、回测引擎,用户需要自己编写策略代码、调试参数、优化算法。适合有编程基础、希望从零开发自己策略的专业投资者或量化研究员。

- 策引:面向ETF投资管理者的工具。通过原语引擎 + AI辅助,用户可以用自然语言描述投资思路,AI帮助构建策略并生成回测报告。不需要编程,专注于组合配置、风险评估和长期跟踪。

技术门槛差异:聚宽等平台需要掌握Python、pandas、数据处理等技能,学习曲线陡峭。策引通过AI降低门槛,普通投资者也能快速上手。

⚠️ 策引不适合:如果您想深度学习量化编程、开发复杂算法策略、或从事量化研究工作,建议使用聚宽/米筐等专业开发平台。策引更适合希望使用而非开发量化策略的ETF投资者。

策引和雪球组合、蛋卷基金等跟投平台有什么区别?

利益关系和透明度完全不同:

- 雪球/蛋卷等跟投平台:用户跟随大V或基金经理的操作买卖,策略逻辑通常是黑盒(不公开具体算法),平台或组合管理者可能收取管理费或佣金。用户被动接受交易决策。

- 策引:定位为信息辅助工具而非跟投服务。所有策略逻辑完全透明(公开算法原理、参数设置、历史信号),用户可以完全理解"为什么买、为什么卖"。不收取管理费,不推动交易,产品与用户利益完全一致。

独立决策 vs 依赖他人:跟投模式下,用户依赖他人判断,无法建立自己的交易体系。策引帮助用户理解策略逻辑、建立交易纪律,最终目标是让用户能够独立做出投资决策。

风险提示:无论跟投还是参考策引的信号,所有投资决策和风险均由用户自行承担。策引提供的是信息参考,不构成投资建议。

策引的'原语引擎 + AI辅助'是什么?和其他平台有何不同?

原语引擎:将复杂的量化策略拆解为可组合的基础"原语"模块(如趋势判断、止损逻辑、资金管理等)。用户通过组合这些原语,就能快速构建自己的投资策略。

AI辅助的独特性:

- 自然语言交互:用户可以用普通话描述投资思路(如"我想做一个沪深300的趋势跟踪策略,在回撤超过10%时止损"),AI自动将其转化为可执行的策略配置。

- 参数优化建议:AI基于历史数据和策略特征,提供参数调整建议,帮助用户理解不同参数对策略表现的影响。

- 风险评估报告:AI自动生成包含夏普比率、最大回撤、胜率盈亏比等多维度指标的分析报告,帮助用户全面评估策略风险。

与其他平台的对比:

- 传统量化平台(聚宽/米筐):需要用户自己编写Python代码,从零实现策略逻辑。

- TradingView:需要学习Pine脚本语言编写技术指标和策略。

- 策引:通过原语引擎将策略模块化,结合AI理解用户意图,大幅降低技术门槛。不需要编程,普通投资者也能快速构建和验证投资策略。

目标:让量化投资从"专业开发者的专利"变为"普通投资者也能使用的工具",同时保持策略的透明性和可理解性。

本平台仅提供数据分析工具,不提供投资咨询、投资建议或任何交易信号。

所有分析结果、技术指标及AI生成内容仅供参考,不构成任何投资建议。

用户需遵守所在地区法律法规并独立判断并自主决策,承担所有投资风险。

Payments processed by Lemon Squeezy.